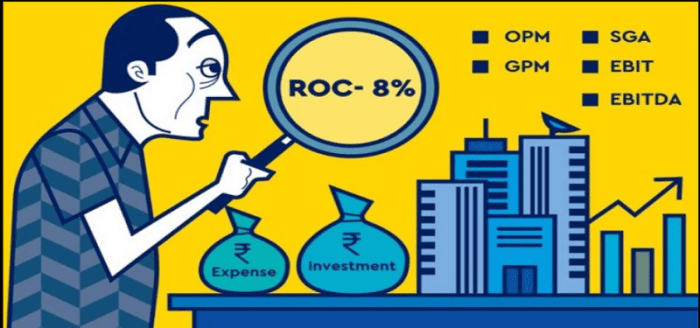

كيفية حساب معدل العائد على رأس المال قد تكون معقدة نوعًا ما، حيث يتم استخدام معدل العائد على رأس المال في عالم الاقتصاد؛ لمعرفة كفاءة الشركة ونسبة الأرباح بها، كذلك تستخدم للمقارنة بين الشركات التي تعمل في نفس الوسط لحساب قطاع الأرباح، والآن سنوضح لكم من خلال موقع صناع المال كيفية حساب معدل العائد على رأس المال.

كيفية حساب معدل العائد على رأس المال

هناك طرق عديدة لتسهيل حساب معدل العائد على رأس المال، ومن أشهر هذه الطرق ما يلي:

- أولًا: (صافي الدخل – توزيعات الأرباح على الأسهم) ÷ (مجموع الدين + قيمة حقوق المساهمين).

- ثانيًا: القيام بقسمة صافي الربح التشغيلي بعد الضريبة على رأس المال.

- ثالثًا: تهدف تلك الطريقة لطرح الخصوم المتداولة من الأصول المتداولة، من خلال طرح الأصول غير التشغيلية من مجموع قيمة حقوق الملكية بقيمة الديون.

فيجب النظر أولًا على بيان الدخل للشركة المراد حساب معدل العائد بها، فسيتضح بند الأرباح قبل الفائدة والضرائب، وإذا كانت متعددة الضرائب بنسبة (1- معدل الضريبة)، ونصل إلى صافي الأرباح بعد الضرائب أو الفوائد، فتعد الفائدة على البسط أي تكون المعادلة كالتالي:

البسط= العائد قبل حساب الفائدة (1– معدل الضريبة)

يعد المقام المشترك هو رأس المال التشغيلي، فنقوم بالنظر إلى الميزانية العمومية لهذه المعلومات، حيث يعد تكوين رأس المال التشغيلي من الأسهم الممتازة والعادية.

كما يتم حساب رأس المال التشغيلي، المقام، بإضافة متوسط مديونية الديون إلى متوسط حقوق المساهمين:

رأس المال التشغيلي= متوسط مطلوبات الديون + متوسط حقوق المساهمين= المقام.

الصيغة التي تخص العائد على رأس المال المستثمر:

ROCE\رأس المال التشغيلي= NOPAT أو ROIC

معدل العائد على رأس المال أداة لتقييم كفاءة أي شركة في استخدامها لرأس مال، وتساهم في معرفة المؤشرات المالية التي تقوم بعكس مساهمة رأس المال في تحقيق الإيرادات والأرباح، أو مدى فاعلية أي شركة في تحويل رأس المال إلى أرباح.

حيث يوجد مفهومين للعائد على رأس المال، هما العائد على رأس المال المستخدم والعائد على رأس المال المستثمر، كما أنه غالبًا ما يعود مصطلح العائد على رأس المال ROC إلى العائد على رأس المستثمر.

اقرأ أيضًا: كيفية حساب الفائدة البنكية وأنواعها

العائد على رأس المال المستخدم

بعد معرفة كيفية حساب معدل العائد على رأس المال نعرف الرمز الذي يرمز للعائد على رأس المال المستخدم، وهو (الرمز ROCE) الذي يعد اختصار من Return On Employed، ويعد النسبة المالية التي تقوم بقياس الأرباح التي تحققها أي شركة، ويستخدم ROCE جميع الأصول المستخدمة في أي مشروع، وقد تشتمل القروض لقياس العائد الذي حققته الشركة على هذه الأصول.

كما أن العائد على رأس المال المستخدم يتجه إلى كفاءة موارد واستخدامات أي شركة، أي إذا كان ROCE أعلى من تكلفة رأس المال، فهذا يشير إلى أن الشركة استخدمت رأس المال بطريقة فعالة وصحيحة لتحقيق الأرباح.

العائد على رأس المال المستثمر

يعتبر العائد على رأس المال المستثمر من المجموعات الفرعية من رأس المال العامل، فالعائد على رأس المال المستثمر هي النسبة الربحية التي يُقاس بها الأرباح التي تعود على المستثمرين من رأس المال، ويكون الرمز الخاص به هو ROIC الذي يأتي اختصاره من Return On Invested Capital.

يقوم ROIC بحساب عوائد العملية التجارية ذاتها، وتعد النتائج ذات مدى قصير الأجل التي تنتج عن الأحداث التي تحصل لمرة واحدة تقريبًا.

اقرأ أيضًا: كيفية حساب الربح في التجارة

الاختلاف بين ROIC وROCE

بعد معرفة كيفية حساب معدل العائد على رأس المال نعرف أيضًا الاختلاف بين مفهومين العائد على رأس المال المستخدم والمستثمر، وكلاهما يستخدم في التحليل المناسب للشركة، فيعد الفرق بينهما هي الاختلافات التي تكون أساسية بين العائد على رأس المال المستثمر والعامل فيما يأتي:

- يعتبر رأس المال المستخدم أشمل بكثير من رأس المال المستثمر، نتيجة ذلك نعد نطاق ROCE أكبر، ولكن ROIC يعتبر أكثر دقة.

- يأخذ ROIC الأرقام بعد الحصول على الضرائب، أما ROCE يكون اعتماده على الأرباح قبل الضرائب.

سلبيات ROIC

رغم وجود الكثير من الإيجابيات، لكن يوجد به بعض النقط السلبية، من هذه السلبيات ما يأتي:

- لا يمكنه تحديد أي قطاع في الشركة يحقق الأرباح.

- ليس لديه أهمية في معظم الشركات، كما أنه يكون ذو أهمية للشركات التي تستثمر جزء كبير من رأس المال؛ من أجل شراء المعدات والآليات الثقيلة.

اقرأ أيضًا: صندوق الامانات في البنك الأهلي المصري

تفسير قيمة العائد على رأس المال

تكمن أهمية حساب العائد على رأس المال في القدرة على مقارنته مع تكلفة رأس المال أو متوسط التكلفة على الأقل، كذلك من الضروري حساب متوسط التكلفة المرجحة لرأس المال؛ من أجل جمع البيانات مثل: متوسط تكلفة الدين، بجانب معدل الضريبة على أي شركة، وأيضًا تكلفة حقوق الملكية وغيرهم.

تعد المقارنة بين العائد على رأس المال وتكلفة رأس المال مقارنة مفيدة في معرفة فاعلية استعمال الشركة لرأس المال المتاح لها، حيث إن النشاط التجاري يعمل على إضافة قيمة، في حالة إذا كانت قيمة العائد أكبر من WACC.